Разработка в полноэкранном режиме.

Фото Анатолия Жданова, Коммерсантъ.

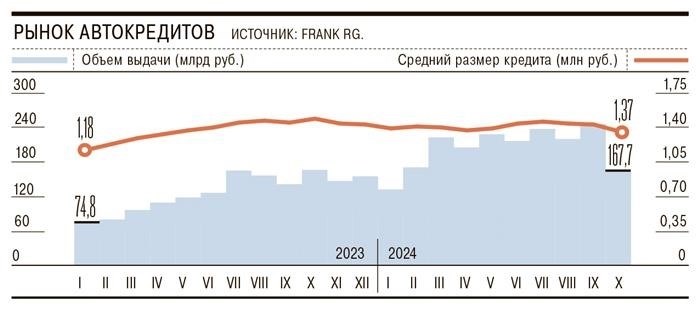

В октябре 2026 года объем выданных автокредитов по прошлогодним ценам — 1, 68 млрд против 1, 67 млрд рублей. Об этом свидетельствуют предварительные данные аналитической службы Frank RG. По сравнению с сентябрем 2026 года (когда был зафиксирован исторический рекорд, см. «Ъ» от 7 октября) выдача рухнула на 32%.

Разработка в полноэкранном режиме.

Сектор автокредитования до недавнего времени был более стабилен. В частности, по оценкам Frank RG, пятый месяц подряд и по итогам октября объем кредитов наличными снизился до чуть более 300 млрд рублей (менее 50 % от прошлогоднего). Выдача ипотеки (после завершения программы преференций новостроек) составляет менее 50% от прошлогодних данных (3 600 млрд рублей в октябре).

Банкиры и эксперты отмечают, что основными причинами резкого сокращения финансирования автомобилей являются введение потребительских взносов (см. «Ъ» от 11 октября) и высокие процентные ставки на долговом рынке.

По данным сайта Banki.ru, процентные ставки часто достигают 20-30% в год. При этом, по словам Ивана Красина, старшего директора по банковским рейтингам «Эксперт РА», в отличие от неименных кредитов и кредитных карт, по которым ставки меньше, медиакредиты по автокредитам приближаются к максимальной полной стоимости кредита (28-29% в год). В четвертом квартале можно заметить значительный рост в этом разделе». По словам Алексея Бочарникова, начальника управления автокредитования ВТБ, это особенно чувствительно для тех, у кого в наличии есть подержанные автомобили, так как «есть производители субсидий с более доступными параметрами кредита на новые машины».

Дополнительным фактором, ограничивающим спрос на автокредиты, стали «дополнительные начисления Банка России по действующим макропарам кредитных организаций», отмечают в ВТБ. С 1 июля 2026 года Центробанк ввел ставку риска для заемщиков с 50%-ной закредитованностью (см. 27 апреля). Кроме того, Иван Уклеин отметил, что введение с 1 октября дифференцированных ставок риска в зависимости от уровня кредитной нагрузки на заемщика оказало существенное влияние на динамику отрасли.

В то же время в автомобильном секторе наблюдается сильная негативная динамика на фоне сохранения большого количества новых легковых и легких профессиональных автомобилей (LCV).

В то же время краткосрочные перспективы отрасли в настоящее время не столь радужны. По словам Егора Лопатина, директора Группы оценки финансовых институтов НКР, только в декабре ожидается оживление автокредитования в связи с дальнейшим ростом спроса на очередное повышение изъятий с 1 января. По мнению аналитиков Frank RG, автокредитование в 2026 году должно столкнуться со сложными высокими процентными ставками и новыми правилами, которые заставят многие банки всерьез задуматься о закрытии розничных автоопераций. В частности, заместитель председателя правления Ингосстрах Банка Олег Чернышов отмечает, что ситуация может ухудшиться уже с апреля, так как возможно интегрирование прямых макропризнаков (см. MPL, Коммерсантъ, 18 октября). Кроме того, Центробанк может вновь повысить ключевую ставку в конце декабря этого года. Старший руководитель проектов Frank RG Станиславсков резюмирует, что в целом в 2026 году «поиск капитала, любимый, станет более жесткой конкуренцией».

Банк России повысил базовую процентную ставку до 21%. Торговцы и эксперты рассказали Autonews.ru о том, как это отразится на стоимости автомобилей и автокредитов и что ждет авторынок в ближайшем будущем.

Эксперты о повышении ставки ЦБ: насколько подорожают машины и автокредиты

Фото: завод / shutterstock / овес идет на fotodom

Есть новый рекорд

Эксперты, с которыми РБК пообщался до того, как регулятор принял решение о более резком повышении ставки. Двадцать четыре из 30 экспертов высказали мнение, что повышение составит 20 %, варьируясь от 6 до 21 %. В то же время некоторые экономисты допускают возможность сценария, при котором процентные ставки вырастут до 22 %.

В беседе с РБК директор углубленного отдела Digital Broker Ованес Оганесян пояснил, что пока ужесточение денежно-кредитной политики Банка России не принесло существенных результатов, поэтому пришлось принимать новые меры. Даже если базовая процентная ставка в 2026 году останется в среднем на уровне 17 %, кредиты и займы будут расти, а цены — оставаться». Центральный банк объяснил свое решение следующим образом. «Для обеспечения возврата инфляции к целевому уровню и снижения инфляционных ожиданий необходимо дальнейшее укрепление денежно-кредитной политики». Банк России признал возможность повышения базовой процентной ставки на следующем заседании. По прогнозам Банка России, при сохранении денежно-кредитной политики годовая инфляция снизится до 4,5-5,0% в 2026 году и до 4,0% в 2026 году, далее в пределах цели».

Фото: Keleny / Shutterstock / Fotodom

Есть ли альтернатива кредитам

Фото: Петров Сергей / News. ru / Global Look Press

Рост цен, снижение продаж. Угроза для авторынка при повышении процентных ставок центрального банка.