Как уменьшить транспортный налог? Этот вопрос актуален для многих автовладельцев, и в этой статье мы постараемся на него ответить.

От чего зависит величина транспортного налога

Годовой размер транспортного налога зависит в основном от следующих факторов

Кроме того, важен период владения транспортным средством в течение года (количество месяцев) («сумма транспортного налога зависит от „зарегистрированного“ периода владения транспортным средством) и владения транспортным средством (количество месяцев), ссылаясь на период владения (количество месяцев) транспортным средством (количество месяцев),. ) и долю в праве собственности на транспортное средство.

Для автомобилей стоимостью более 3 млн рублей также важны возраст и средняя стоимость (см. «Как рассчитать возраст дорогих автомобилей для применения коэффициента роста транспортного налога»). ) Для автомобилей стоимостью более 3 млн рублей также важны возраст и средняя стоимость (см. «Как рассчитать возраст дорогостоящего автомобиля для применения повышающего коэффициента к транспортному налогу»).

Как снизить транспортный налог, есть ли законные способы?

Такие методы есть, но их не так много и они не всем доступны. В основном они включают в себя.

Уменьшение транспортного налога за счет мощности двигателя

Очевидно, что покупка автомобиля меньшей мощности позволяет сэкономить на налоге. Ведь чем меньше количество, тем меньше налог. Более того, в некоторых регионах маломощные автомобили вообще освобождены от налогообложения. Например, в Москве это автомобили с мощностью двигателя до 70 л. с. (п. 9, п. 1 ст. 4 Закона г. Москвы, § 49. 2008 № 33).

Для тех, у кого уже есть автомобиль, количество моторных «лошадок» можно уменьшить, но с соответствующими проверками. Ведь мощность двигателя со временем может уменьшиться, и если есть основания и возможность подтвердить профессиональный кризис, об этом следует заявить участникам дорожного движения, сопроводив соответствующими заключениями и другими подтверждающими документами. Классификационный орган вносит соответствующие изменения и уведомляет налоговые органы. В результате налог уменьшается.

Снижение транспортного налога посредством льгот

Льгота по транспортному налогу может быть предоставлена в виде.

Поскольку транспортный налог является региональным налогом, перечень льгот и категории льготников должны быть прописаны в законодательстве субъектов Российской Федерации.

Поскольку большинство льгот имеют социальную направленность, они, как правило, недоступны для населения и организаций. Можно передать автомобиль другу льготника, а пользоваться им может агент или физическое лицо юридического лица с правом лизинга.

Как уменьшить транспортный налог, манипулируя регистрационными сроками

Даже за один день владения автомобилем налог на передачу должен быть уплачен, как за один месяц (см. например, письмо Минфина России от 24 декабря 2014 г., см. /66762). Таким образом, если автомобиль приобретен в конце месяца, то его классификацию по возможности откладывают на начало следующего месяца.

Однако и здесь необходимо не нарушить условия классификации (иначе будет наложен штраф в соответствии со статьей 19.22 КоАП РФ):

Внимание! Автомобиль должен быть отсортирован в течение 10 дней с момента покупки или в течение срока действия «транспортного» регистрационного сигнала (Постановление Правительства РФ № 3 пункт 938 от 12. 08. 1994 г.). Транспортный номер выдается на 20 дней (стр. 33.1 Правил регистрации транспортных средств и стр. 33.1 Инспекции безопасности дорожного движения МВД России по области. 24. 11. 2008).

Напротив, желательно снять его до продажи автомобиля.

Таким образом, учитываются только условия купли-продажи, что позволяет сэкономить один месяц налога.

На практическом примере

На балансе организации числится большегрузный автомобиль (свыше 12 тонн). Авансовый платеж по налогу, рассчитанный за квартал, составляет 9 000 рублей.

Согласно отчету администратора системы «Платон», авансовые платежи в счет возмещения вреда, причиненного автомобильным дорогам в 2017 году, составили

-III квартал — 6, 500 рублей; IV квартал — 12, 200 руб,

В составе расходов для целей налогообложения прибыли определены следующие суммы

Сумма авансового платежа по трансфертному налогу в I квартале — 9 000 рублей и сумма, уплаченная в системе «Платон» по этому авансовому платежу — 2 000 рублей (11 000 — 9 000) — признается налоговым выходом.

За шесть месяцев авансы по транспортному налогу составили 18 000 рублей (9 000 рублей + 9 000 рублей), а платежи в систему «Платон» — 19 100 рублей (11 000 рублей + 8 100 рублей). Сумма аванса по транспортному налогу признана в расходах для целей налогообложения — 18, 000 рублей, а конечная сумма взносов по этим авансам — 1, 100 рублей (19. 100-18, 000).

За девять месяцев сумма авансов по транспортному налогу равна 27 000 рублей (9 000 + 9 000 + 9 000), а плата за пользование системой «Платон» — 25 600 рублей (11 000 + 8 100 + 6 500). В налоговые расходы включена только сумма прогрессирующего транспортного налога (27 000 рублей), так как она превышает платежи в пользу «Платон Системс».

За год сумма транспортного налога составляет 36, 000 рублей (9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000 + 9, 000), а платеж в систему «Платон» — 37, 800 рублей (11, 000 + 8, 100 + 6, 500 + 12, 200). Сумма составила. В налоговые расходы включена сумма налога на перечисление — 36, 000 руб. и сумма превышения платежей системе «Платон» над суммой налога на перечисление — 1, 800 руб. (37, 800-36, 000 руб.).

Результаты представлены в таблице.

Расходы для целей налогообложения

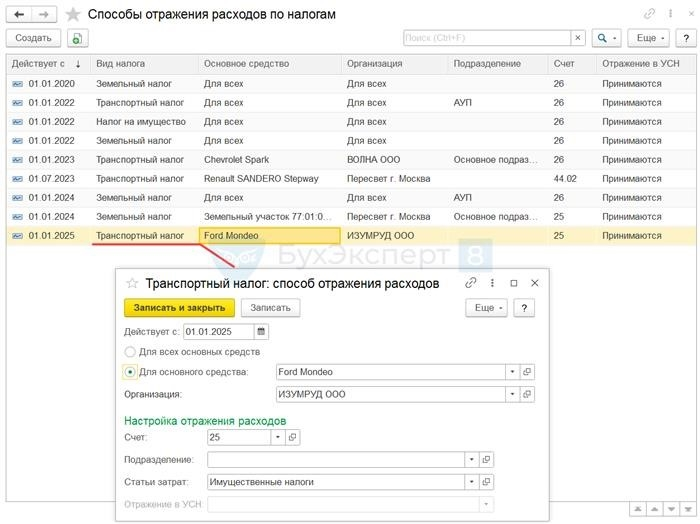

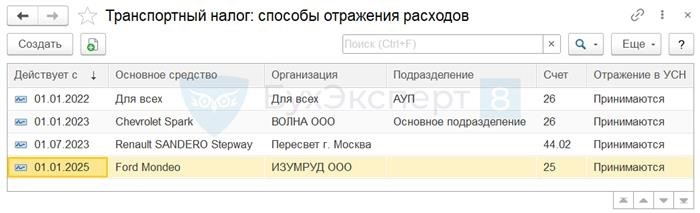

Настройка способов отражения расходов для транспортного налога в 1С

Регистр сведений о методе отражения расходов на уплату налогов используется фирмой «1С» для определения способа отражения расходов по всем имущественным налогам.

Установка способа отражения расходов

Метод отражения транспортного налога определяется в разделе Главная — Налоги и отчетность — Транспортный налог — Ссылка метод отражения расходов.

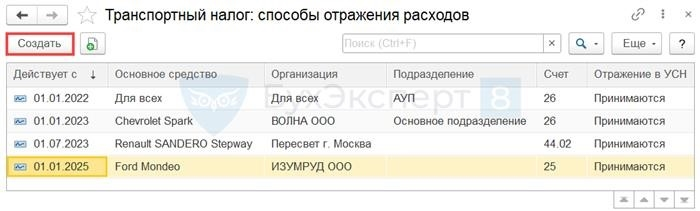

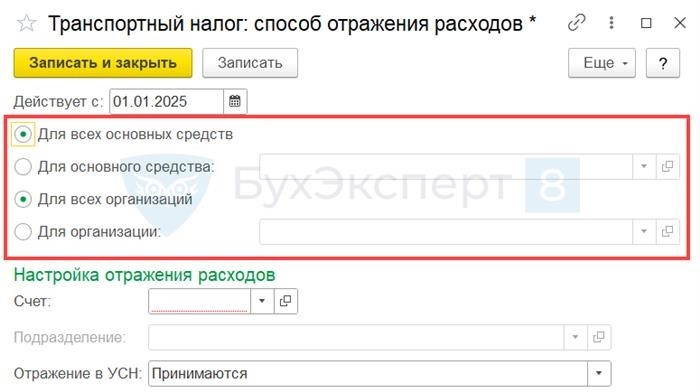

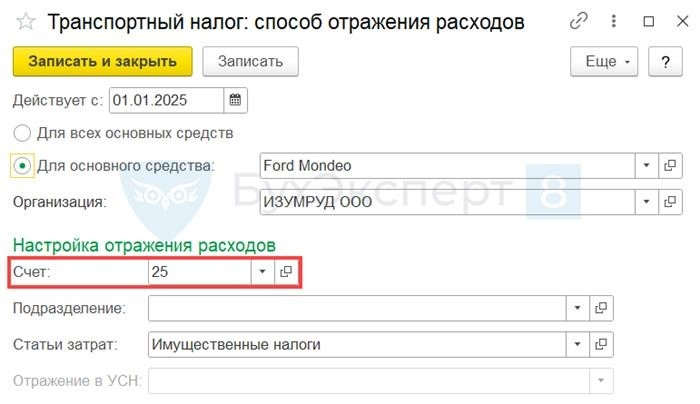

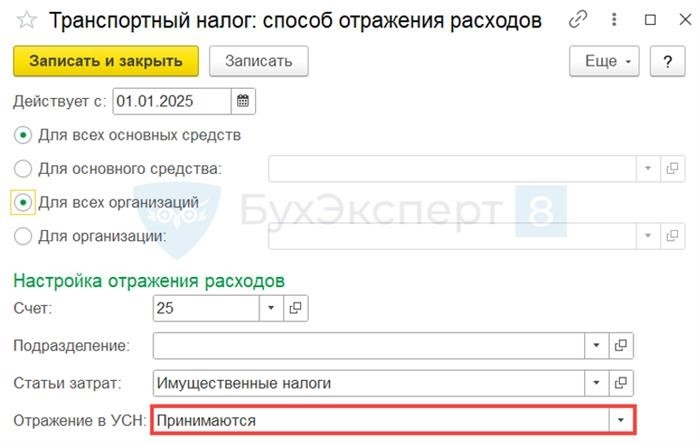

С помощью кнопки Создать перейдите на форму Транспортный налог. Выйдите из метода отражения и заполните необходимые поля.

Порядок заполнения полей для способа отражения расходов

Применить — укажите дату, с которой будет применяться метод отражения стоимости транспортного налога. Дата не может отличаться от начала отчетного периода. При нажатии кнопки Записать (Записать) или Записать и закрыть (Записать и закрыть) дата автоматически меняется на первый день отчетного периода.

В поле Счет укажите счет расходов, по которому будет начисляться транспортный налог.

Основной вид деятельности — если транспортный налог относится к расходам по основному виду деятельности и отражается на счетах затрат 20, 23, 25, 26 и 44 (п. ПБУ 10/99).

Для целей налогообложения прибыли сумма транспортного налога является косвенным расходом (прочими расходами) и признается в составе налогов и взносов по стр. 041 листа 02 таблицы 2 ПДФ (абз. 1 п. 1. 1 ст. 264 НК РФ, п. 3/475@).

Расходы по трансфертному налогу правильно отражены в коэффициенте «прибыль-выручка», так как трансфертный налог отражен на

Счета затрат (20, 23, 25 и т.д.) — выберите статью затрат в одноименном списке расходов — налоги и сборы

Подписывайтесь на YouTube и Telegram, чтобы не пропустить значимые изменения в «1С» и законодательстве.

Получите еще один секретный бонус и полный доступ к справочной системе ACUntingExpert8 бесплатно на 8 дней.

Порядок и условия оплаты сделок с недвижимостью до 2021 года (в файле)

Возможности оптимизации уплаты транспортного налога более ограничены, чем, например, в случае с налогом на прибыль или НДС. Это связано с тем, что в большинстве случаев налоговой базой по транспортному налогу является кубатура двигателя в лошадиных силах (ст. 359 п. 1, пп. 1 п. 1 НК РФ). В результате повлиять на налоговую базу очень сложно. Однако практика показывает, что существует несколько способов уменьшить транспортный налог.

Действенные способы добиться снижения транспортного налога

Ставка транспортного налога определяется законодательством субъектов Российской Федерации (ст. 361 НК РФ). Так, в Москве ставки транспортного налога определяются Законом г. Москвы от 09. 07. 08 № 33, в Санкт-Петербурге — Законом г. Москвы от 09. 07. 08 № 33. 33, в Санкт-Петербурге — Законом Санкт-Петербурга от 04. 11. 02 № 487-53. В Налоговом кодексе ставки транспортного налога определяются в зависимости от категории транспортного средства и мощности двигателя (ст. 3, ст. 1 НК РФ). При этом региональные депутаты могут увеличивать или уменьшать базовую ставку налога, но не более чем в 10 раз (ст. 2, п. 361 НК РФ).

Зарегистрировать транспорт в регионе с пониженной налоговой ставкой

Например, в 2015 году ставка грузового налога для грузовиков с двигателями мощностью более 250 л. с. в Ивановской области составляет 55 рублей за л. с. (ст. 2 Закона Ивановской области 50 рублей (ст. 3 Закона Калужской области от 26. 11. 02 № 156-ОЗ)). В Москве и ТВЭР они составляют 70 и 85 рублей соответственно (ст. 2 Закона г. Москвы от 09. 07. 08 № 33 и ст. 1 Закона области ТВЭР от 06. 11. 02 № 75-ЗО). В результате при регистрации такого большого количества грузовиков в льготных регионах получается значительная экономия.

Можно платить налог на одно и то же транспортное средство в разных субъектах Российской Федерации. В этом случае организации выгодно зарегистрировать транспортное средство в том регионе, где ставка налога самая низкая. Для этого компании необходимо открыть еще одну посылку в благоприятном субъекте РФ и зарегистрировать транспортное средство на постоянной основе.

Напомним, что компания платит транспортный налог, авансы в бюджет и авансы по месту государственной регистрации транспортного средства (ст. 363 НК РФ и ст. 83, п. 5). В этом случае транспортное средство сортируется по месту государственной регистрации компании или ее обособленного подразделения (стр. 24.3 Порядка регистрации транспортных средств, утвержденного приказом МВД России от 24. 11. 08 № 1001). Таким образом, если транспортное средство классифицировано в обособленное подразделение и используется постоянно, то транспортный налог и его аванс уплачиваются по месту нахождения этого подразделения (письмо Минфина России от 16. 04. 07 № 03-05-06- 04/20).

Отметим, что для создания обособленного подразделения организации необходимо создать хотя бы одно стационарное рабочее место на срок не менее одного месяца (пп. 20 п. 2 ст. 11 НК РФ). Кроме того, определенные помещения должны быть арендованы. При этом не имеет значения, отражено ли создание такой подклассификации в учредительных или иных организационно-распорядительных документах компании, а также в полномочиях, которыми она наделена.

Если транспортное средство вывозилось за пределы зоны классификации более двух месяцев, оно может быть временно классифицировано по месту фактического нахождения по заявлению владельца (Постановление Правительства РФ от 12. 08. 94 г. № 938-5 «О государственной классификации автомототранспортных средств и других видов самостоятельно управляемой техники на территории Российской Федерации»). В этом случае налог при переходе не уплачивается по месту временной регистрации транспортного средства (письмо Минфина России 03-05-06-04/46 от 27. 12. 07).

Поэтому, если транспортное средство временно зарегистрировано на другом участке, налог на передачу уплачивает вышестоящий орган. Поэтому, даже если участок находится в льготном субъекте, предприятие не может уменьшить транспортный налог.

Чтобы снизить риск налогообложения, сотрудники на посылке должны выполнять реальные трудовые функции, полезные для компании. Если транспортное средство зарегистрировано в регионе с пониженными ставками, но не используется в этом регионе, это может привести к претензиям со стороны проверяющих.

Отметим, что основным недостатком этого способа снижения транспортного налога является повышенная бюрократизация.

Транспортные средства, движущиеся со скоростью более 50 км/ч по дорогам общего пользования, должны быть зарегистрированы в Государственной службе автотранспорта. В Гостехнадзоре (Постановление Правительства РФ от 12. 08. 94) спецтехники меньше, чем на дорогах общего пользования, но на высоких скоростях.

Технику, эксплуатируемую на территории компании, снять с учета

Поэтому компания не регистрирует транспортные средства, которые не выходят из объединения организации и, соответственно, не ведут на дороги общего пользования в Гостехнадзоре. Это может быть, например, оборудование на грузовиках, которые перевозят материалы и оборудование из одного строительного подразделения в другое строительное подразделение. Это означает, что компании могут сэкономить на транспортном налоге для вышеупомянутого оборудования.

Чтобы не платить налог, такие транспортные средства можно снять с учета или снять с учета в Гостехнадзоре. Поскольку данное оборудование не ездит по дорогам общего пользования, то и требования от ГИБДД нет (приказ МВД России от 24.11.08 № 1001). Кроме того, Минфин России отмечает, что транспортные средства не облагаются транспортным налогом, если они сняты с учета (от 02. 12. 08 № 18-12/1/112010 и от 08. 06. 05 № 03-06-04-04/ 26).

Первоначально кредиторы пытались поглотить транспорт, предназначенный для грузовых перевозок, но грузовой транспорт (письмо Минфина России от 26. 05. 04 № 04-05-11/82). грузовые автомобили, так как они облагались по более высоким ставкам, чем транспортные средства специального назначения (например, грузовики с разрушительными грузами).

Зарегистрировать спецтехнику в Гостехнадзоре

Однако с тех пор Минфин России занял выгодную для налогоплательщиков позицию. Если транспортное средство зарегистрировано в ГИБДД, то это грузовик, если в Гостехнадзоре — другое транспортное средство (письмо № 03-05-05-04/12 от 27. 06. 08). Суд с этим согласен (постановление ФАС Западно-Сибирского округа от 19. 05. 08, Ф04-3019/2008(5073-А75-40) и центральное от А62-2059/2007/2007 от 24. 03. 08).

Минфин России в письме от 31. 05. 06, 03-06-04/04/21, рассмотрел вопрос о том, к каким категориям транспортных средств следует относить автомобили Велаз, Краз и Маз. Постановление 359) ГОСТа РФ от 26. 12. 94 относится к подкатегории «Грузовые автомобили, полугрузовые дорожные» (код 15 3410020). По словам сотрудника, с учетом транспортных средств, зарегистрированных в органах Гостехнадзора, на которые выданы паспорта на автотранспортные средства, следует применять «прочие автотранспортные средства, машины и механизмы интеллектуальные». Установлены налоговые ставки для категорий моторных и гусеничных. . Аналогичное мнение высказал Минфин России в письме от 27. 06. 08 г.

° Бухгалтер строительной компании «Московская реконструкция», Крылова.

detector