Здравствуйте! После подачи декларации 3 Pit в Департаменте подоходного налога образовалась налоговая задолженность. Откуда он взялся и может ли он стать препятствием для выезда за границу? При личном визите в налоговую мне сказали, что задолженности у меня нет, но у меня есть личный кабинет в личном кабинете. Что мне делать?

Наличие долга перед государственными органами может быть основанием для наложения ограничения на выезд за границу. Преодоление задолженности по подоходному налогу Ли задолженность по подоходному налогу по лицевым счетам на сайте ФНС могла образоваться, если была подана налоговая декларация 3-НДФЛ, чтобы задекларировать доход и не выплатить его в установленный законом срок. Для этого необходимо было подать декларацию. Форма налоговой декларации могла быть заполнена неверно.

В 2010 году после смерти жены у меня остался ребенок-инвалид трех лет. По договоренности родительский родственник моего мужа уговорил меня оставить ребенка в его семье (так как я была одна и не могла воспитывать ребенка-инвалида). Тогда я подписала отказ от родительских прав в пользу сестры ребенка (дочери умершей матери) и не получила повестку в суд. Была назначена пенсия за потерю содержания ребенка. Два месяца назад наступил процесс исполнения повестки в суд за 2015 год с задержкой выплат на питание за весь период (около 1 млн руб.), требование погасить в течение пяти дней. Насколько правомерны такие требования и можно ли выплатить выплаты без ареста имущества. В: В чем заключается эта проблема?

Иванов был привлечен к административной ответственности в соответствии с частью 2 статьи 12.9 КоАП РФ. Превышение скорости было зафиксировано специальными техническими средствами, работающими в автоматическом режиме. Иванов осмотрел участок дороги, на котором было превышено ограничение скорости, и обнаружил знак 3. 24, устанавливающий максимальную скорость 40 км/ч. Однако при движении автомобиля знак не был виден, так как его закрывали ветви близлежащих деревьев. Кроме того, на знаке не было видно названия, размещенного на автомобиле на видео. Иванов обжаловал решение о наложении штрафа. Считая, что знак нарушает требования и может привести к повторному наложению штрафа в будущем, Иванов обратился в областной суд с требованием обязать администрацию города исполнить требования. Решением судьи областного суда по п. 128, ч. 1 КАС РФ Иванову отказано в принятии мер административного воздействия. Судья исходил из того, что заявитель по существу оспаривает законность привлечения к административной ответственности, а потому дело подлежит рассмотрению в порядке, установленном Законом об административных правонарушениях. Иванов обратился к своим адвокатам с просьбой помочь ему защитить нарушенные права.

Здравствуйте. Ситуация следующая. Летом 2026 года я подал иск к бывшей жене о взыскании фиксированной суммы денег на диету для наших детей. Суд удовлетворил иск и мне пришла повестка, которую я отправил мировому судье. Впоследствии, в декабре 2026 года, мировой судья начал исполнительное производство. С января этого года я начала получать выплаты. Однако, согласно решению суда, ответчик должен был оплачивать питание с июля 2026 г. В период с июля по декабрь 2026 г. я не получал никакого питания. С января я несколько раз обращалась к мировому судье за расчетом просроченной задолженности, но только сейчас получила расчет. Подскажите, пожалуйста, как мне поступить с полученным расчетом? Нужно ли мне обращаться в суд или я должен получить задолженность, которую мне должен выплатить мировой судья? Я также хотел бы получить дополнительные штрафы через суд. Я нашла вид расчета штрафа и пытаюсь выяснить дату для расчета даты просрочки. Насколько я понимаю, первый день просрочки — это первый день месяца, следующего за месяцем, в котором была произведена оплата. Правильно ли это? Какой документ необходимо приложить к заявлению? Нужна ли справка из банка о том, что в течение шести месяцев платежи фактически не производились? Или расчет задолженности, составленный мировым судьей?

Добрый вечер!!! Я подала три ИП и одно заявление на возврат подоходного налога с физических лиц. Получила Ваше письмо по поводу разъяснений. Как я поняла, не правильно указана сумма процентов. Я указала общую сумму, а это требовалось за год. Я не ответил, пропал. Потом пришел акт налоговой проверки. Теперь я получил уведомление. Я должен явиться, и за нереализацию предусмотрен штраф.

Добрый вечер, помогите, пожалуйста, разобраться в пособиях по материнству. Когда я ухожу в декретный отпуск в феврале 2026 года, я работаю три года в той же должности, но в той же организации (т.е. две ежемесячные выплаты, тоже двойной оклад) есть основной процент и совмещение. Комбинированная сумма основного оклада 40460 и 10115 руб. (до снятия подоходного налога для физических лиц) Я устроилась на другую работу по совместительству в другую организацию с ноября 2026 года. Оклад составляет 38 000. Если рассчитать, влияет ли это на сохранение второй работы, если я не работала два года? И еще, как рассчитать ежемесячное пособие, если основная работа на две зарплаты? (С наилучшими пожеланиями, для меня это дремучий лес).

При подаче декларации 3-ндфл появился долг

Все должники по подоходному налогу имеют право на получение скидок. Это позволяет вернуть часть уплаченного налога. Для получения налоговой скидки необходимо подать декларацию 3-НДФЛ и приложить подтверждающие документы. Однако вместо переплаты по налогу может случиться так, что после подачи декларации образуется задолженность. Разберитесь, почему так обычно происходит и что делать.

Основная причина образования долга

Обратим внимание на то, что натуральная подача декларации о доходах возникает при повторной подаче декларации 3-НДФЛ в том же году. Проиллюстрируем это на примере.

Анна подала декларацию 3-НДФЛ на возврат налога за 2022 год в 2026 году — назовем ее заявлением. 1. в котором попросила имущественный вычет за покупку имущества стоимостью 65 000 рублей. ФНС подтвердила заявление и вернула Анне 65 000 рублей.

Затем Анна решила оформить еще одну скидку на тот же 2022 год. Это социальная скидка на медицинские расходы. Сумма составила 10 000 рублей. Он снова внес 3-НДФЛ и сообщил только о новой скидке — заявление не составлялось. 2.

В результате вместо того, чтобы вернуть деньги, налоговая начислила Анне долг в размере 55 000 рублей. Что произошло?

Проблема в том, что Анна неправильно заполнила заявление: 1. 2. Он считал, что только этот социальный вычет должен быть отражен во втором 3-НДФЛ, если он хочет вернуть натуральный подоходный налог за медицинские расходы. Кроме того, имущественный вычет в размере 65 000 руб. уже был получен по заявлению № 1, поэтому не было оснований для повторного заполнения декларации. 1, поэтому не было смысла указывать его в заявлении. 2. но это неправильно, и поэтому у Анны есть долг перед государством.

Важно: Если вы заполняете вторую и последующие декларации 3-НДФЛ за один и тот же год, вам нужно будет перечислить все скидки, запрошенные в предыдущей декларации.

Как ФНС видит данные из 3-НДФЛ

Почему нужно повторять вышеупомянутую информацию? Дело в том, что в случае с Федеральной налоговой службой каждая последующая декларация как бы отменяет предыдущую. А если оно отменяется, то уплаченные за него деньги считаются необоснованно возвращенными. Поэтому человек должен их вернуть. Это приводит к возникновению обязательств.

Когда Анна сдала декларацию 3-НДФЛ с социальной скидкой (декларация № 2), программа налоговых служб, контролирующая отчет, включила следующий алгоритм

Как правильно подавать вторую 3-НДФЛ, чтобы не было долга

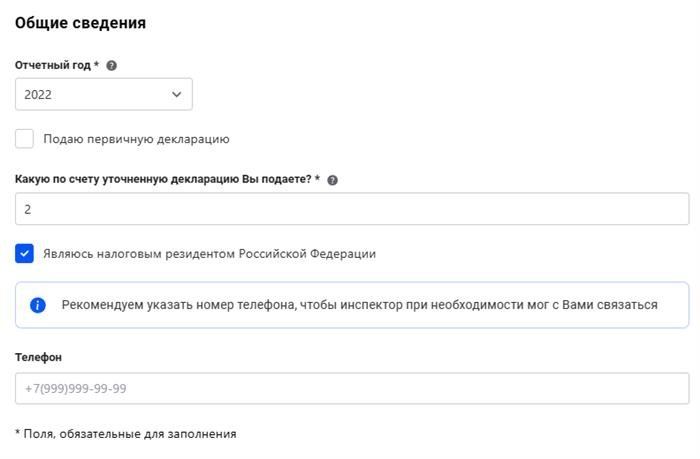

Каждая последующая ведомость за один и тот же год называется уточненной ведомостью. В примере Анны ведомость № 1 — это основная ведомость, никакой выписки нет. Выписка № 2 — это уточненная выписка.

Важно: Пересмотренная справка 3-НДФЛ не добавляет никаких данных к тем, что были указаны в первоначальной форме. Это все равно что удалить прошлую скидку. ФНС отстаивает тот факт, что человек года предъявляет права только на те скидки, которые содержатся в уточненной декларации 3-НДФЛ.

Чтобы избежать задолженности, Анне следовало указать в заявлении обе скидки. 2:

Некоторые заявители задаются вопросом, нужно ли в уточненной справке указывать, что вычет уже был получен. Не расценят ли в ФНС это как попытку повторного получения денег?

Эти опасения беспочвенны! В налоговой декларации по форме 3-НДФЛ указаны все скидки за отчетный год. Это утверждение подтверждено самими налоговыми органами. Повторный возврат налога полностью исключен! Федеральная налоговая служба автоматически отслеживает все суммы и поэтому прекрасно знает, какие суммы уже были возвращены налогоплательщику.

Поэтому Анна должна была включить обе скидки в заявление № 2. 2. В этом случае программа ФНС «посчитала», что

3. в результате подачи декларации НДФЛ, определяющей обе скидки, Анна превысила сумму подоходного налога на 10 000. ФНС вернет эти деньги из бюджета.

Что делать, если появился долг

Но как исправить ситуацию, если после подачи уточненной декларации долг все равно образуется? Необходимо подать еще одну декларацию 3-НДФЛ, но на этот раз заполненную правильно.

При обращении в личный кабинет налогоплательщика все происходит следующим образом.

Остальные поля следует заполнить так, как указано в самой форме.

Что будет, если ошибку не исправить

Не нужно ждать, что все пойдет само собой, в конце концов Море разберется и внесет свои поправки. Без подачи нового заявления у него нет причин что-либо исправлять.

Если Анна не подаст правильное исправленное заявление, долг продолжит висеть на ее налоговом счете. Кроме того, на сумму недоимки ежедневно накапливаются штрафы. Это означает, что общая сумма долга будет расти.

Кроме того, сумма, которую Анна платит в бюджет, используется для погашения мнимых долгов по подоходному налогу. Например, если вы платите налоги на недвижимость (в случае с квартирой или машиной), то эти суммы идут не на вышеперечисленные платежи, а на погашение долгов по подоходному налогу. В то же время платежи за недвижимость также являются обязательствами.

Поэтому, если после неоднократной подачи документов вы обнаружили, что налоговая инспекция привлекла к ответственности за задолженность по налогу на доходы физических лиц, рекомендуется не затягивать с исправлением ошибки. Отпечатав все скидки за отчетный год, он пружинит должным образом. После этого Федеральная налоговая служба все исправит, снимет задолженность/штраф и вернет подоходный налог.

Долг по НДФЛ вместо вычета

Несколько недель назад я подала декларацию 3-НДФЛ за 17 и 18 годы и получила имущественную скидку. Сегодня я зашел в свой личный компьютер, чтобы проверить ситуацию, и обнаружил, что у меня еще и задолженность Сумма просроченной задолженности по подоходному налогу = сумме налога, причитающегося с вычетов, перечисленных в двухлетней декларации выше, фактически уплаченной работодателем. (На заметку: он хотел получить 250 мм. Это означает, что он уже должен был быть учтен налоговой инспекцией. Стоит ли мне волноваться или это официальная ситуация, когда я получу скидку?

Это не нормально, но не волнуйтесь, это повреждение налоговой системы. (Многое произошло на днях, когда вы зашли в Профиль Пряжа. Пишите хорошо или поддержка вас успокоит:)

Автор Timius: На днях у многих было вот это: ———

И не надо бежать впереди паровоза В первом квартале налоговая разбирается с бюрократией. Не нужно бить тревогу раньше 1 апреля (точнее, с мая).

Подскажите, пожалуйста, можно ли отменить такую же ситуацию, начиная с апреля? Может быть, кто-то уже сталкивался с этим?

Q*******@gmail. com пишет: или мне самой за него платить? Может кто-то уже сталкивался с этим ———

Если вы говорите о подоходном налоге, то это обязанность вашего работодателя. Как налоговый инспектор, вы обязаны удерживать подоходный налог физических лиц из ваших доходов и относить его в налоговые органы. ——— escode

Время пишет: Это сбой системы в налоговой инспекции: ——— Возможно, причина в этом. Проверьте сами: в справке по форме 2-НДФЛ. Раздел 5.

Psilon пишет: И не надо бежать впереди паровоза. ———

Вы не поняли TopikStarter или хотите поделиться советами «как не надо делать»? Цит. по ———-

Psilon пишет: В первом квартале налоговая использует документ. Не волнуйтесь, раньше 1 апреля (с мая, если быть точным). ———

ТопикСтартер и документы на фотоаппараты сдавали на хранение и проверяли в течение трех месяцев. Затем у налоговой есть еще месяц, чтобы вернуть деньги. Обычно я получаю деньги на свой счет в марте-апреле. И если я получу от вас весточку, то скорее всего получу их к середине лета.

sergou777, q********@gmail. com, bborisko, у многих такая неисправность. #3086: https: /www. banki. ru/forum/? page_name=message amp? fid=21 amp? tid=296817 amp; pagen_1 = 124 #forum-message-list

Thyme пишет: У меня вопрос по этому поводу. Это ненормально, но не волнуйтесь, это не проблема. Зайдите в проблемы профиля, на днях они были у многих. Пожалуйста, напишите в службу поддержки, чтобы вас успокоили ————— Вы правы. Похоже, такая ерунда по всей Российской Федерации. Но я не пишу в поддержку, я пишу в свободной форме. Ведь вы не вы и не любите видеть большими буквами то, что вам должны. Кроме якобы долга по этим штрафам (передача транспорта), за что они не могут отчитаться, и на какое имущество они не предоставляют льготы.

Аналогично! Сейчас у меня долг 225, 000 руб. и сумма сформирована. По ней и распределяется справка 2-НДФЛ. В ближайшее время суд накопит санкции и опечатает приказ об обязательном истребовании банковской карты. Вот и настал для вас, бабушка, день слушания дела о взыскании задолженности!

wearwolf_bad пишет: Сегодня день джу-ри для вас, бабушка! Вчера вечером отправил письмо в службу поддержки ———-. Сегодня утром его переместили на переплату.

Еще веселее)) Отчеты 17 и 16 были сделаны правильно, и он работал с избытком. Однако, утверждение 18 — и он снова в долгах. Это чудо, а не система!

Bborisko пишет: VNP60, как именно вы это написали? Написал через сайт — пока ответа нет, кроме того, что запрос принят. Через ЛС в техподдержку ———-. В свободном стиле жалоба не дошла. Посмотреть подробнее…

Я написал в свободной форме, и к вечеру «долг» был «переплачен» (но ответа из налоговой не последовало). Теперь, под эту приманку КС, я сразу же завел заявление на утилизацию излишней производительности (читай возврат подоходного налога). Но тут мы видим, что он должен быть перечислен на счет в течение 30 дней (как будто все утверждается без 3-месячного срока). Мы видим, что ситуация сложилась в нашу пользу. Конечно, мы это увидим. Кто-нибудь еще так же делал?

Bborisko пишет: Не уверен, что это хорошая идея или нет, но это хорошая идея. Стало еще веселее )))) но он отредактировал 18 заявлений и теперь снова в долгах. Это просто чудо, а не система! ———

А я только что 18 (17 дней спустя) 18 (17 дней спустя) заявление. Или это уже исправили?

Бандеркин пишет: Я уже сделал заявление по этому поводу. Но тут мы видим, что она должна быть переведена на наш счет в течение 30 дней (как будто все одобрено без 3-х месячного срока). Наконец-то мы видим, что ситуация сложилась для нас. Конечно, посмотрим. Кто-нибудь еще делал то же самое? ———

У меня было так — подал заявление в январе, через неделю-две появилась переплата, попросил приказ, получил письменный ответ — буду ждать окончания КМП раньше апреля.

Yay пишет: Я обратился за заказом, мне пришел письменный ответ — буду ждать окончания КМП раньше апреля. Я сделал так — подал заявление в январе, преувеличение появилось через несколько недель, подал на диспозицию, получил письменный ответ — буду ждать, когда КМП закончит раньше апреля. ———

‘Я получил ответ из налоговой инспекции о снятии с учета — я жду, когда КМ закончит работу раньше апреля’. ‘Ответ, присланный компанией, гласит следующее. ‘Компания не имеет никакого отношения к выплате суммы переплаты’. Ваше обращение было принято. Спасибо, что воспользовались нашими услугами.»

Yay пишет: Я обратился за заказом, мне пришел письменный ответ — буду ждать окончания КМП раньше апреля. Я сделал так — подал заявление в январе, преувеличение появилось через несколько недель, подал на диспозицию, получил письменный ответ — буду ждать, когда КМП закончит раньше апреля. ———

2017 или 2018? Если в моем личном кабинете висит 2-НДФЛ за год справки (очевидно, на основании того, что работодатель подал и «утвердил» ее в налоговой, думаю, превышение показателей автоматически возникнет после статуса «в работе» у камеры 3-ндфл. И на основании того, что 3-ДФЛ была создана в личном кабинете. Именно это и произошло со мной в декларации за 2017 год (поданной в конце января этого года). А вот в заявлении за 2018 год, поданном три дня назад (я приложил работодателя 2-НДФЛ), ответственность (предположительно, неисправность была устранена) и неисправность не наступила) и вовсе чрезмерна.